Posséder une voiture représente un investissement conséquent qui impacte significativement le budget mensuel des ménages. Entre le financement, l'assurance, le carburant et l'entretien, les dépenses s'accumulent rapidement. Comprendre ces coûts est essentiel pour prendre des décisions éclairées et optimiser ses dépenses automobiles. Que vous soyez sur le point d'acheter un véhicule ou que vous cherchiez à mieux gérer vos finances, explorer en détail les différentes composantes du coût mensuel d'une voiture vous aidera à mieux maîtriser votre budget auto.

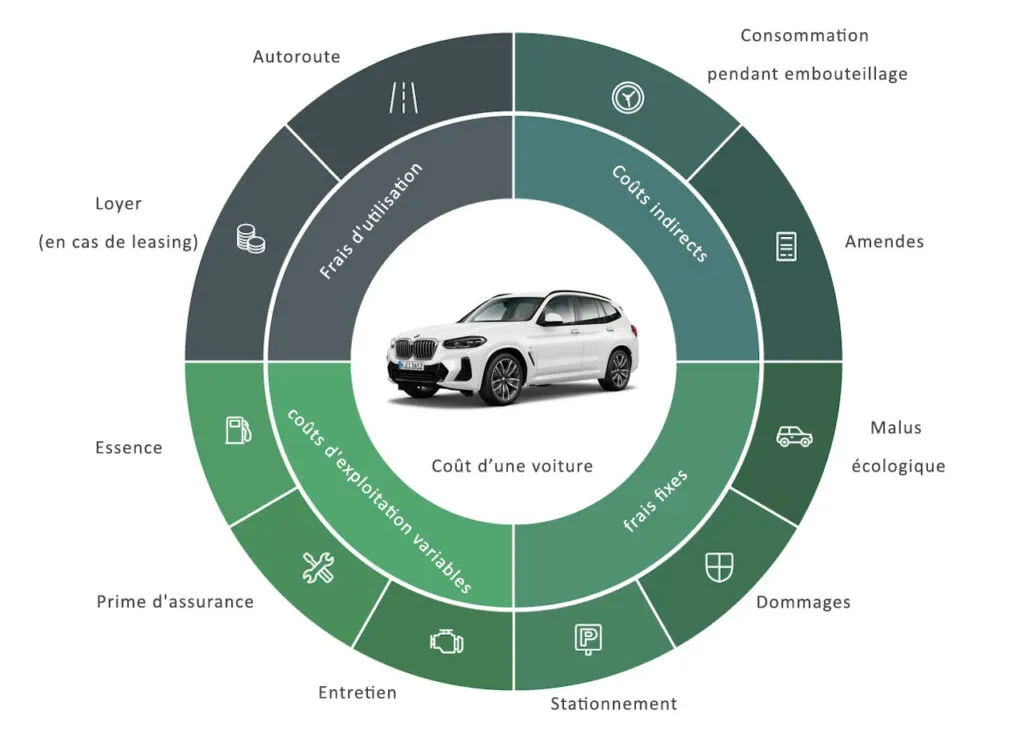

Composantes du coût mensuel d'une voiture

Le coût mensuel d'une voiture se décompose en plusieurs éléments clés. Le financement constitue souvent la part la plus importante, suivi de près par l'assurance, le carburant et l'entretien. À cela s'ajoutent des frais parfois négligés comme le stationnement ou les péages. Chacun de ces postes de dépenses varie en fonction du type de véhicule, de son utilisation et des choix du propriétaire.

Le financement, qu'il s'agisse d'un crédit classique ou d'une formule de location avec option d'achat, détermine en grande partie la mensualité. L'assurance, obligatoire, peut représenter une somme conséquente, particulièrement pour les jeunes conducteurs ou les véhicules puissants. Le budget carburant fluctue selon les distances parcourues et le type de motorisation choisi.

L'entretien, quant à lui, ne doit pas être sous-estimé. Les révisions régulières, le remplacement des pièces d'usure et les réparations imprévues peuvent rapidement alourdir la facture. Enfin, le stationnement, notamment en zone urbaine, peut s'avérer être un poste de dépense non négligeable pour de nombreux automobilistes.

Calcul du financement automobile

Le financement est souvent le premier poste de dépense à considérer lors de l'acquisition d'un véhicule. Deux options principales s'offrent aux acheteurs : le crédit auto classique et la location avec option d'achat (LOA). Chacune présente des avantages et des inconvénients qu'il convient d'analyser en fonction de sa situation personnelle.

Crédit auto vs. location avec option d'achat (LOA)

Le crédit auto traditionnel permet de devenir propriétaire du véhicule dès l'achat, moyennant le remboursement d'une somme empruntée sur une durée déterminée. La LOA, en revanche, offre la possibilité d'utiliser un véhicule neuf contre le paiement de loyers mensuels, avec l'option d'acheter le véhicule à la fin du contrat.

La LOA présente l'avantage de mensualités généralement plus faibles que celles d'un crédit classique, mais implique souvent des restrictions sur le kilométrage et l'entretien du véhicule. Le crédit auto, lui, offre plus de liberté d'utilisation et permet de construire un patrimoine, mais avec des mensualités potentiellement plus élevées.

Taux d'intérêt et durée de remboursement

Le taux d'intérêt et la durée du financement sont deux facteurs cruciaux qui influencent directement le montant des mensualités. Un taux d'intérêt bas permet de réduire le coût total du crédit, tandis qu'une durée de remboursement plus longue diminue le montant des mensualités mais augmente le coût global du financement.

Il est essentiel de comparer les offres de différents organismes de crédit pour obtenir le meilleur taux possible. Certaines banques proposent des taux préférentiels à leurs clients fidèles, tandis que les concessionnaires peuvent parfois offrir des conditions avantageuses dans le cadre de promotions spéciales.

Apport initial et impact sur les mensualités

L'apport initial joue un rôle significatif dans le calcul des mensualités. Plus l'apport est important, plus les mensualités seront réduites. Un apport conséquent permet également d'obtenir de meilleures conditions de financement, les organismes prêteurs voyant leur risque diminué.

Il est recommandé d'apporter au minimum 10% du prix du véhicule, mais un apport de 20% ou plus peut considérablement alléger les mensualités et le coût total du crédit. Certains acheteurs choisissent même de maximiser leur apport pour minimiser leur endettement à long terme.

Simulateurs en ligne : crédit agricole vs. BNP paribas

Les simulateurs en ligne sont des outils précieux pour estimer le coût d'un financement automobile. Des banques comme le Crédit Agricole et BNP Paribas proposent des simulateurs permettant de comparer différentes options de financement en fonction du montant emprunté, de la durée du prêt et du taux d'intérêt.

Ces simulateurs offrent une première approche pour évaluer la faisabilité d'un projet d'achat automobile. Ils permettent de jouer sur différents paramètres pour trouver la solution la plus adaptée à son budget. Cependant, il est important de noter que les résultats obtenus sont indicatifs et que les conditions réelles peuvent varier lors de la finalisation du contrat.

Dépenses récurrentes liées à l'utilisation

Au-delà du financement, l'utilisation quotidienne d'une voiture engendre des coûts récurrents qu'il est crucial de prendre en compte dans son budget mensuel. Ces dépenses, bien que variables, peuvent représenter une part importante du coût total de possession d'un véhicule.

Assurance auto : formules tous risques vs. au tiers

L'assurance automobile est une dépense obligatoire dont le montant peut varier considérablement selon la formule choisie. L'assurance au tiers, moins coûteuse, couvre uniquement les dommages causés à autrui. L'assurance tous risques, plus onéreuse, offre une protection plus complète incluant les dommages subis par votre propre véhicule.

Le choix entre ces deux formules dépend de plusieurs facteurs : la valeur du véhicule, l'âge du conducteur, son historique de sinistres, et sa capacité à assumer financièrement d'éventuelles réparations. Pour un véhicule neuf ou récent, l'assurance tous risques est souvent recommandée, tandis qu'une assurance au tiers peut suffire pour un véhicule plus ancien.

Carburant : essence, diesel, électrique, hybride

Le budget carburant représente une part significative des dépenses mensuelles liées à l'utilisation d'une voiture. Le choix de la motorisation a un impact direct sur ce poste de dépense. Les véhicules diesel consomment généralement moins que leurs équivalents essence, mais le prix du carburant est souvent plus élevé.

Les véhicules électriques offrent des coûts d'utilisation réduits en termes d'énergie, mais nécessitent un investissement initial plus important. Les hybrides, quant à eux, proposent un compromis intéressant, particulièrement adapté à une utilisation mixte ville/route.

L'optimisation du budget carburant passe non seulement par le choix du véhicule, mais aussi par l'adoption d'une conduite économe et l'entretien régulier du moteur.

Entretien et révisions : fréquence selon kilométrage

L'entretien régulier d'un véhicule est crucial pour garantir sa fiabilité et sa longévité. La fréquence des révisions dépend du kilométrage parcouru et des recommandations du constructeur. En général, une révision annuelle ou tous les 15 000 à 30 000 km est préconisée.

Le coût de l'entretien varie selon le type de véhicule et le réseau choisi (concessionnaire ou garage indépendant). Il faut également prévoir le remplacement des pièces d'usure comme les pneus, les plaquettes de frein ou la batterie. Une provision mensuelle pour ces dépenses permet d'éviter les mauvaises surprises.

Stationnement : abonnements résidentiels vs. parkings publics

Le stationnement peut représenter une dépense non négligeable, particulièrement en zone urbaine. Les solutions varient entre abonnements résidentiels, parkings publics ou stationnement sur voirie. Dans certaines villes, les tarifs peuvent atteindre plusieurs centaines d'euros par mois pour un emplacement sécurisé.

Il est important d'inclure ce poste dans le calcul du budget mensuel, surtout si vous vivez dans une grande agglomération. Certaines alternatives comme la location de places de parking entre particuliers peuvent permettre de réduire ces coûts.

Coûts variables selon le type de véhicule

Le type de véhicule choisi influence grandement le coût mensuel global. Entre une citadine compacte, un SUV familial ou une berline haut de gamme, les différences de budget peuvent être considérables. Il est essentiel d'évaluer ses besoins réels avant de faire son choix.

Citadines : renault clio vs. peugeot 208

Les citadines comme la Renault Clio ou la Peugeot 208 sont souvent privilégiées pour leur coût d'utilisation relativement faible. Leur consommation modérée, leurs frais d'entretien limités et leur assurance généralement moins onéreuse en font des choix économiques, particulièrement adaptés à un usage urbain.

Ces modèles offrent un bon compromis entre praticité et coût. Leur prix d'achat plus abordable se traduit par des mensualités de financement moins élevées. Cependant, leur taille limitée peut être un frein pour certains usages, notamment familiaux.

SUV compacts : nissan qashqai vs. volkswagen tiguan

Les SUV compacts comme le Nissan Qashqai ou le Volkswagen Tiguan connaissent un succès croissant. Leur polyvalence et leur confort séduisent de nombreux automobilistes, mais cela se traduit par des coûts d'utilisation plus élevés que ceux d'une citadine.

Ces véhicules présentent généralement une consommation de carburant supérieure et des frais d'entretien plus importants. Leur prix d'achat plus élevé implique également des mensualités de financement plus conséquentes. Il faut également prendre en compte des coûts d'assurance potentiellement plus élevés.

Berlines : tesla model 3 vs. BMW série 3

Les berlines haut de gamme comme la Tesla Model 3 ou la BMW Série 3 représentent un investissement significatif. Leur coût d'achat élevé se répercute sur les mensualités de financement. Cependant, leurs caractéristiques diffèrent grandement en termes de coûts d'utilisation.

La Tesla Model 3, étant électrique, offre des coûts de carburant très réduits et un entretien simplifié. En revanche, son prix d'achat est élevé et l'assurance peut être coûteuse. La BMW Série 3, avec sa motorisation thermique, présente des coûts de carburant et d'entretien plus importants, mais peut bénéficier d'une valeur de revente supérieure.

Le choix entre ces différents types de véhicules doit prendre en compte non seulement le budget mensuel, mais aussi l'usage prévu et les préférences personnelles en termes de confort et de performances.

Optimisation du budget automobile mensuel

Face à l'importance du budget alloué à l'automobile, il est crucial de chercher à optimiser ses dépenses. Plusieurs stratégies peuvent être mises en place pour réduire le coût mensuel de votre véhicule sans pour autant sacrifier votre confort ou votre sécurité.

Comparateurs d'assurances : LeLynx.fr vs. assurland

Les comparateurs d'assurances en ligne comme LeLynx.fr ou Assurland sont des outils précieux pour trouver la meilleure offre d'assurance auto. Ces plateformes permettent de comparer rapidement les tarifs et les garanties proposés par différentes compagnies d'assurance.

Utiliser ces comparateurs peut vous faire économiser plusieurs centaines d'euros par an sur votre prime d'assurance. Il est recommandé de refaire une comparaison chaque année, les tarifs et les offres évoluant régulièrement. N'hésitez pas à jouer la concurrence et à négocier avec votre assureur actuel en lui présentant les offres concurrentes.

Programmes de fidélité carburant : total vs. carrefour

Les programmes de fidélité proposés par les stations-service et les supermarchés peuvent permettre de réaliser des économies non négligeables sur le budget carburant. Des enseignes comme Total ou Carrefour offrent des réductions ou des points de fidélité cumulables lors de chaque plein.

Ces programmes peuvent se traduire par des économies de plusieurs dizaines d'euros par mois pour un automobiliste régulier. Il est judicieux de comparer les offres et de choisir le programme le plus adapté à vos habitudes de consommation et à vos trajets habituels.

Entretien : réseaux officiels vs. garages indépendants

Le choix entre un réseau officiel et un garage indépendant pour l'entretien de votre véhicule peut avoir un impact significatif sur votre budget. Les réseaux officiels offrent souvent une expertise spécifique à la marque, mais leurs tarifs sont généralement plus élevés.

Les garages indépendants peuvent proposer des tarifs plus compétitifs, notamment pour les véhicules hors garantie. Certains se spécialisent même dans des marques spécifiques, offrant une expertise comparable à celle des réseaux officiels. Il est important de bien se renseigner sur la réputation du garage et de comparer les devis avant de faire votre choix.

Covoiturage et autopartage : BlaBlaCar vs. citiz

Pour réduire

Pour réduire les coûts liés à l'utilisation d'une voiture, le covoiturage et l'autopartage sont des alternatives intéressantes à explorer. Des plateformes comme BlaBlaCar permettent de partager les frais de carburant sur des trajets longue distance, tandis que des services d'autopartage comme Citiz offrent une solution flexible pour une utilisation ponctuelle en milieu urbain.

Le covoiturage peut significativement réduire les coûts de carburant, surtout pour les trajets réguliers comme les déplacements domicile-travail. De plus, il contribue à réduire l'empreinte carbone. L'autopartage, quant à lui, peut être une alternative économique à la possession d'un véhicule pour ceux qui n'ont besoin d'une voiture qu'occasionnellement.

Combiner ces différentes stratégies d'optimisation peut permettre de réduire considérablement le budget automobile mensuel, tout en maintenant la flexibilité et le confort d'utilisation d'un véhicule.

En conclusion, le coût mensuel d'une voiture dépend de nombreux facteurs, allant du choix du véhicule aux habitudes d'utilisation. Une analyse approfondie de ces différents postes de dépenses et la mise en place de stratégies d'optimisation peuvent permettre de maîtriser efficacement son budget automobile. Il est important de régulièrement réévaluer ses besoins et d'adapter ses choix en conséquence pour trouver le meilleur équilibre entre coût, confort et praticité.